2023年12月18日

コーポレートベンチャーキャピタル(CVC)の概要 〜国内のCVC事例解説〜

本ブログのサマリ

1. エクイティファイナンスとは

2. コーポレートベンチャーキャピタル(CVC)とは

CVCの概要

CVCの目的・役割

通常のベンチャーキャピタルとの違い

3. CVCから資金調達する際のメリット・デメリット

CVCから資金調達するメリット

CVCから資金調達するデメリット

4. 国内の代表的なCVC事例

スタートアップにおける資金調達手段の1つとして「エクイティ調達」という方法があり、これは主に個人の投資家やベンチャーキャピタル(以下、VC)などから出資を受けることを指しています。

VCの中にも種類があり、そのひとつが近年、日本国内においても増加しているコーポレートベンチャーキャピタル(以下、CVC)です。本記事ではCVCの概要からメリット・デメリット、また国内のCVC事例をいくつかご紹介します。

以下の記事では具体的なCVCの社名も公開しているので、合わせてご覧ください。

本ブログのサマリ

・CVCとは、事業会社が社外のスタートアップに対して投資活動を行うことを目的として組成したファンドである

・CVCから投資を受けるメリットには、運転資金の確保に加え、事業会社が保有する開発環境や顧客基盤などの外部リソースを活用できる点が挙げられる

・国内でも多くのCVCが台頭しており、数々のスタートアップ企業が大規模な資金調達を実現している

追記(2023/12/20)

CVCリスト を公開しました!ぜひ併せてご参照ください。

1. エクイティファイナンスとは

「エクイティファイナンス」は、企業が新株などを発行し、株主からの出資を受けることで資金調達を行う手法です。

銀行融資などと異なり返済義務が無いことが特徴で、事業成長に集中したいスタートアップにとっては魅力的な資金調達の手法です。一方で、株式の希薄化や株主が経営に介入するといったデメリットも潜在していることは覚えておきましょう。

エクイティファイナンスによる資金調達についての詳細は下記の記事で解説しています。

2. コーポレートベンチャーキャピタル(CVC)とは

CVCの概要

CVCとは、事業会社が主に自己資金をもとに組成したファンドのことです。「Corporate Venture Capital」の頭文字を取った言葉であり、日本語では「コーポレートベンチャーキャピタル」と表記します。

未上場企業に対して出資を行う組織であるという点では VCと同一の機能を持ちますが、CVCでは自社の事業領域と重なっていたり、シナジー効果の獲得が期待できるスタートアップに対して投資を行うのが基本的です。出資は1社単独で行われることもあれば、複数の事業会社で共同ファンドを組成し、出資することもあります。

CVCの目的・役割

事業会社がCVCを設立する目的は、主に自社の成長やイノベーションを促進することにあります。

事業会社にとっては、早い段階で有望スタートアップ企業と接触し、関係を維持することで**シナジーの最大化を測れたり、オープンイノベーションの促進、新市場への参入・新規事業の立上げリスク軽減、社内外へのメッセージ機能(関連する情報が集まりやすい状態を作ることができる)**などの役割があります。

現代では各業界で顧客ニーズが多様化し、プロダクトライフサイクルが短い傾向にあります。そのため、企業が自社のみのリソースで新たなサービスやプロダクトをつくり、提供するスピード感では市況観に間に合わない状況に陥りやすくなっています。

スタートアップなどと外部連携をすることで、生産性の向上のほか、専門的な知見の共有、新たなビジネス創出も可能となることから、双方にとってメリットのあるCVCの立ち上げが増加していると予想されています。

とはいえ、当然ながら事業会社にとっては成功する投資もあれば、失敗に終わる投資も存在します。また、結果が出るまでに長時間を要するケースが多いと考えられます。どのようなプロダクト・サービスに投資する場合でも、開発段階・事業化段階・市場競争の各段階でリスクが存在することは認識しておく必要があるでしょう。

通常のベンチャーキャピタルとの違い

一般的にVCの投資目的は、投資対象となる未上場企業が将来的に株式公開(IPO)やM&AなどでEXITを行った際、株式を売却して投資資金を回収(=キャピタルゲインを獲得)することです。

一方で、CVCは上記したとおり自社の成長やイノベーション促進、事業シナジーの追求などを最優先にしていることが多く、投資資金回収の優先度が通常 VCよりは低いと言われています。

3. CVCから資金調達する際のメリット・デメリット

事業シナジーを生み出せるスタートアップ企業にとっては有力な資金調達候補となりうるCVC。あらためてスタートアップ側にとってのメリットとデメリットを整理していきましょう。

CVCから資金調達するメリット

スタートアップ企業がCVCから資金調達する際のメリットは大きく2つ挙げられます。

①エクイティ調達のメリット面をそのまま享受できる

CVCは VCからの資金調達同様、エクイティファイナンス=返済義務のない資金調達であり、自己資本比率を高める(=財務基盤を安定させる)ことにも繋がります。大規模な資金調達を行っても返済に追われる心配が無く、事業成長に集中できるのはやはりスタートアップにとって大きなメリットと言えるでしょう。

②事業会社と強固な関係性を築ける

CVCを通して事業会社と連携することにより、スタートアップ企業側も**事業会社の保有する開発環境や顧客基盤などの外部リソースを活用できる可能性が高まります。**設備やシステムなどに大きな予算を割くことが難しいスタートアップ企業にとっては、強力なサポート体制を獲得できることになります。

CVCから資金調達するデメリット

CVCから資金調達する際にはいくつかのデメリットも考えられます。 VCからの資金調達におけるデメリットと類似する部分もあり、特に下記の2点には留意する必要があります。

①設立母体である事業会社の色が出てしまう可能性がある

CVCから投資を受けているスタートアップは、**母体の事業会社のイメージを強く持たれる可能性があります。**場合によっては、投資元である事業会社の競合他社に当たる企業との取引が不可能になるケースも発生するかもしれません。将来的な取引の可能性を狭めるおそれもあるというデメリットも考慮する必要はあるでしょう。

②経営の自由度が低下するおそれがある

CVCを運営する事業会社は、投資をしているからといって、必ずしもスタートアップの経営に意見できる権利を持っているわけではありません。とはいえ、事業会社によっては、シナジーを高めるために強く事業提携を求めるケースや、事業の意思決定に強く介入されるケースも見られます。

4. 国内の代表的なCVC事例

近年、大小様々な規模でCVCによる投資が実施されています。この章では、国内の代表的なCVCを5つピックアップし、その概要と主な投資事例について紹介します。

※ファンドの運用金額累計はいずれも2023年12月現在、各CVCの公式ウェブサイトに記載されている情報を元に記載。

①Z Venture Capital

| 投資対象分野 | コマース、メディア、フィンテック領域を中心に、ヘルスケア、サイバーセキュリティ、B2B ソフトウエア、ブロックチェーン、Web3、O2O/モビリティ領域 など |

|---|---|

| 投資ステージ | オールステージ |

| ファンド運用累計総額 | 1,482億円相当 ※USD建のファンド含む |

| 対象地域 | 日本国内、アメリカ、アジア、イスラエル |

| 引用・参照元 | https://zvc.vc/ |

2012年にヤフーにより設立され(設立当初は「YJキャピタル」。2021年4月にLINE Venturesと合併し、Z Venture Capitalと名称を変更)、主にインターネット事業に対して投資活動を行っている国内最大規模のCVCです。ZOZOやPayPayなどの知名度の高い企業と同じくZホールディングス株式会社に所属しており、グループ会社のブランド力や集客力を用いて幅広い投資活動を行っています。

これまでに60社以上に投資を行った実績を持っており、投資先は日本国内のみならず、アジア・アメリカなど世界規模です。運用金額の累計は、USDで運用されているファンドも合わせると1,482億円相当に及びます。

代表的な投資事例としては、ラクスル、GameWith、Rettyなどが挙げられます。

②NTTドコモ・ベンチャーズ

| 投資対象分野 | フィンテック、IoT、教育、ヘルスケア、コマース、セキュリティなどNTTグループおよびNTTドコモグループ各社との共創が見込める領域 |

|---|---|

| 投資ステージ | オールステージ |

| ファンド運用累計総額 | 1,050億円 |

| 対象地域 | 日本国内、アメリカ、ヨーロッパ、イスラエル |

| 引用・参照元 | https://www.nttdocomo-v.com/ |

2008年にNTTドコモの子会社として設立されたCVCです。NTTグループ全体とスタートアップ界隈をつなぐ窓口としての役割を持っており、フィンテック、IoT、ヘルスケアなど、自グループ事業とシナジーが期待できるITテクノロジーを活かした事業への投資を目的に、ファンドの運営や協業促進、スタートアップ支援などを手掛けています。これまでの運用金額の累計は1,050億円に上ります。

代表的な投資事例としては、2018年6月に行なった「株式会社電脳交通」へ約1.5億円の投資(JapanTaxi、ブロードバンドタワーと共同での第三者割当増資)などが挙げられます。

③31VENTURES

| 投資対象分野 | 不動産テックを中心に、IoT、サイバーセキュリティ、シェアリングエコノミー、環境・エネルギー、ロボティクス領域 など |

|---|---|

| 投資ステージ | アーリー期からミドル期 |

| ファンド運用累計総額 | 435億円 |

| 対象地域 | 日本国内、アメリカ、アジア、ヨーロッパ、イスラエル |

| 引用・参照元 | https://www.31ventures.jp/ |

2016年に設立された三井不動産グループが運営するCVCで、同グループとのシナジーが高い事業の発掘・育成・支援を行っています。投資領域としては、インターネット技術と不動産などのリアルなサービスをつなぐ事業への投資が多い傾向にあり、運用金額累計は435億円に上ります。

代表的な投資事例としては、2018年8月の「株式会社おかん」へ総額7億円の投資(グローバル・ブレイン、楽天ベンチャーズ、YJ キャピタル、みずほキャピタル、SMBCベンチャーキャピタルと共同)が挙げられます。

他、クリューシステムズ、リビングスタイル、ライフロボティクスなどへの投資実績があります。

④GMO Venture Partners

| 投資対象分野 | IT分野を中心に、フィンテック、DX、脱炭素テック、ESGテック領域など |

|---|---|

| 投資ステージ | オールステージ |

| ファンド運用累計総額 | 303億円 |

| 対象地域 | 日本国内、アメリカ、アジア |

| 引用・参照元 | https://gmo-vp.com/ |

2015年に総合インターネットカンパニーであるGMOグループのCVC部門として設立された会社です。主にインターネット事業を手がけるスタートアップに対して、積極的に投資を行っており、運用金額累計は303億円に上ります。

代表的な投資事例としては、2015年に「Chatwork株式会社」に対して3億円を投資しています。

また、グローバル・フィンテック分野への重点投資を目的とした新ファンド「GMO Global Fintech Fund」を設立し、2018年6月より投資を開始しています。同ファンドの第一号投資案件としては、インドネシアの急成長後払い決済事業者「FinAccel Pte Ltd」(本社:シンガポール)への出資が公表されています。

⑤CyberAgent Capital

| 投資対象分野 | ITビジネス領域に特化 |

|---|---|

| 投資ステージ | シード期からアーリー期 |

| ファンド運用累計総額 | 180億円相当 ※USD建のファンド含む |

| 対象地域 | 日本国内、アジア |

| 引用・参照元 | https://www.cyberagentcapital.com/ |

2006年4月にサイバーエージェントグループが設立した、グローバル・イノベーションを牽引するメガベンチャーの共創キャピタルです。投資・支援の対象はITビジネス領域に特化しており、創業後のベンチャー企業だけではなく、創業準備段階での投資・支援も行っています。投資先は日本のみならず中華圏や東南アジアにも及んでおり、運用金額累計は180億円相当に上ります。

代表的な投資事例としては、2013年の「株式会社クラウドワークス」に対する総額11億円の投資(DGインキュベーション、電通デジタル・ファンドと共同での第三者割当増資)、2015年の同社への約5億円投資(単独での第三者割当増資)が挙げられます。

また、2018年8月に行なった「株式会社タイミー」への総額5,600万円の投資(ジェネシア・ベンチャーズ、コロプラネクスト3号ファンド、F Ventures、複数の個人投資家らの共同で、第三者割当増資による)も注目を集めました。

本記事ではCVCの概要や、国内のCVC及びその投資事例について解説しました。具体的なCVCの社名などは以下の記事をご覧ください。

近年注目度が高まっており、スタートアップと事業会社双方にとってメリットがある資金調達の手法ではあるものの、相応のリスクもあるという点には留意する必要があります。

※免責事項

当記事に掲載されている情報は、株式会社Yoiiの独自の調査によるものであり、内容の正確性には、法令解釈や各サービスのウェブページと実態的な内容が異なる場合など不正確な記載等を含む場合があります。情報が不正確である、あるいは誤植があること等により生じたいかなる損害を含んで、当サイトに含まれる情報もしくは内容を利用することに伴う直接・間接的に生じた損失等に対し、弊社は何ら責任を負いません。当サイト内に設定されたリンク先と弊社は、一切関係がありません。そのため、外部サイトの場合、その外部サイトの内容について、弊社はその責任を擁しません。

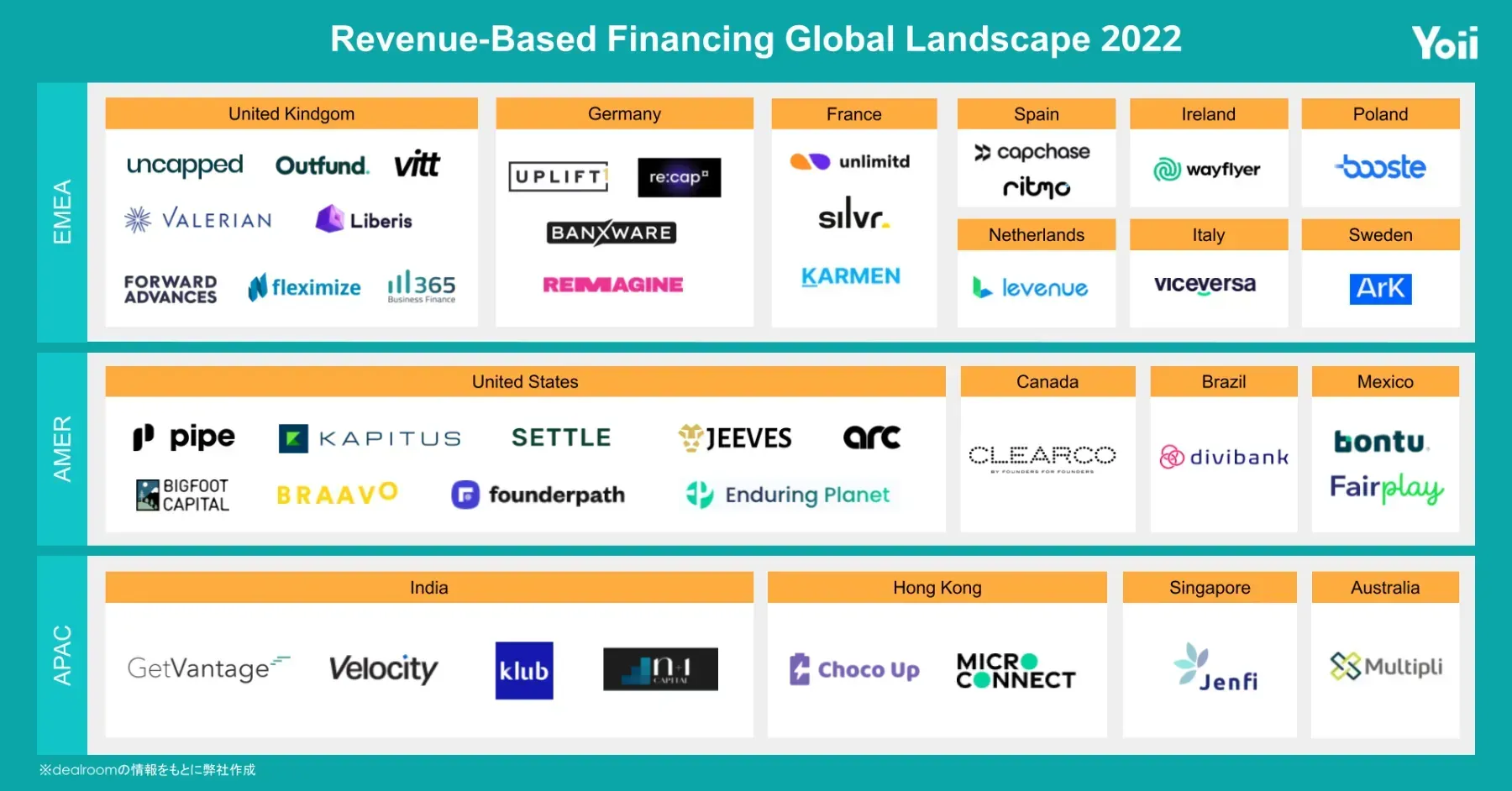

デットでもエクイティでもない新たな資金調達手段でSaaS企業を支援

Yoiiでは、このRBFの考えを基にしたSaaSやD2Cなどのスタートアップ企業に成長を加速するための独自のアルゴリズムを用いた未来査定型資金調達プラットフォーム「Yoii Fuel」を運営しています。

「Yoii Fuel」を用いると、申請に保証や担保は不要・株式の希薄化を防ぐだけでなく、会計・決済システムと連携すれば、より簡単にかつスピーディー(最短6営業日)に調達可能です。

Yoii Newsletterへ登録いただくと、Yoii Blogの最新記事やイベント案内などをお届けします。

その他の記事

RBFやスタートアップの資金調達に関するトレンドを発信しています。

Yoii Newsletter

RBFやファイナンスに関するトレンドや解説をお伝えしています。ぜひ、ご登録ください。