2025年03月27日

中小企業必見!ファクタリング活用術と銀行融資との違い

1. はじめに:なぜ中小企業にファクタリングがおすすめなのか?銀行融資との比較

ファクタリングとは?

2. 中小企業がファクタリングを利用すべきタイミング

① 売掛金の入金までの期間が長く、資金繰りが厳しいとき

② 急な支払いが発生したとき

③ 銀行融資が難しいとき

④ 取引先が優良で、売掛債権の信用力が高いとき

⑤ 借入を増やさずに資金調達したいとき

⑥ 事業拡大や新規投資をしたいとき

3. 注意!中小企業がファクタリングを利用する際に気をつけるべきこと

① 取引先への通知の有無

② 信用力の高い会社を選ぶ

③ 過度な依存は命取りに

4. 各業界のファクタリング利用について <建設・製造・小売 業界>

① ファクタリング利用例1 <最短即日〜数日で資金調達可能:建設業界の場合

② ファクタリング利用例2 <自社のキャッシュフローが悪くても利用可能>:製造業の場合

③ ファクタリング利用例3 <担保や保証人が不要>:小売業の場合

5. まとめ:中小企業にとって有効な資金調達手段であるファクタリング

6. 比較してわかる、おすすめの資金調達方法

1. はじめに:なぜ中小企業にファクタリングがおすすめなのか?銀行融資との比較

ファクタリングとは?

企業が保有する売掛債権を専門の業者に売却し、即座に資金を得る仕組みです。中小企業の資金調達先としてよく利用される銀行融資とは異なり、担保や保証人が不要で、審査もスピーディーなため、中小企業の資金繰りをサポートする手法として注目されています。

・ファクタリングについて、概要をもっと詳しくと知りたい方はこちらへ

・ファクタリングのメリットとデメリットをまとめて(表あり)確認したい方は、こちらへ

2. 中小企業がファクタリングを利用すべきタイミング

① 売掛金の入金までの期間が長く、資金繰りが厳しいとき

企業によっては、取引先の支払い期間が2、3ヶ月と長く、資金繰りが圧迫されることがあります。ファクタリングを活用することで、売掛金を早期に資金化し、キャッシュフローを安定させることができます。

② 急な支払いが発生したとき

予期せぬ支出(人件費、仕入れ代金、税金の納付など)が発生した際に、迅速な資金調達が必要な場合に有効です。ファクタリングなら、即日~数日で資金化できるため、緊急時にも対応可能です。

③ 銀行融資が難しいとき

銀行融資の審査は厳しく、赤字決算や設立間もない企業などは融資が受けづらいことがあります。ファクタリングは売掛債権の信用力が審査基準となるため、財務状況に関係なく利用しやすいという特徴があります。

④ 取引先が優良で、売掛債権の信用力が高いとき

大手企業や官公庁と取引がある場合、その売掛債権の信用力が高く、ファクタリングの手数料が低く抑えられることがあります。この場合、資金調達のコストを抑えながら、スムーズな資金繰りを実現できます。

⑤ 借入を増やさずに資金調達したいとき

ファクタリングは、負債として計上されないため、借入枠を温存しながら資金調達が可能です。銀行融資との併用もできるため、財務健全性を維持しつつ事業資金を確保できます。

⑥ 事業拡大や新規投資をしたいとき

新規事業や設備投資を行いたいが、資金が不足している場合、売掛債権を活用してスピーディーに資金調達し、事業拡大のチャンスを逃さないようにすることができます。

3. 注意!中小企業がファクタリングを利用する際に気をつけるべきこと

① 取引先への通知の有無

ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」があり、後者は取引先への通知が必要です。取引先に知られたくない場合は、2社間ファクタリングを選択するのが望ましいでしょう。

② 信用力の高い会社を選ぶ

ファクタリング会社によっては手数料が高額だったり、合法でない取引を行う業者も存在します。適切な業者を選ぶためには、運営実績や口コミ、契約条件をしっかり確認することが重要です。

③ 過度な依存は命取りに

ファクタリングに頼りすぎると、手数料負担が増え、利益率が圧迫されるリスクがあります。短期的な資金繰り改善に活用しつつ、長期的には財務改善や銀行融資の利用を検討することが望ましいです。

4. 各業界のファクタリング利用について <建設・製造・小売 業界>

ファクタリングは多種多様な業界で利用されていますが、今回は、ファクタリング利用率が比較的高いと言われる3つの業界に注目し、使い方を解説していきます。

① ファクタリング利用例1 <最短即日〜数日で資金調達可能:建設業界の場合

建設業界では、元請企業から下請け業者への支払いが「工事完了後◯日後」という形で決められており、入金までの期間が2〜3ヶ月に及ぶことも珍しくありません。しかし、下請け業者は工事の進行に合わせて材料費を支払い、職人の給与も支給しなければならないため、資金繰りが厳しくなるケースが多いです。

特に、中小規模の建設会社や個人事業主は、銀行融資の審査に時間がかかることもあり、急な資金調達が必要な際に選択肢が限られることがあります。ファクタリングを活用すれば、売掛金を最短即日で現金化できるため、材料の仕入れや人件費の支払いをスムーズに行い、工事を円滑に進めることが可能です。また、公共工事に関わる売掛債権は信用力が高いため、比較的低い手数料でのファクタリング利用が可能であり、資金調達コストを抑えながら経営を安定させることができます。

② ファクタリング利用例2 <自社のキャッシュフローが悪くても利用可能>:製造業の場合

製造業では、急な受注増加や予期せぬ生産ラインの問題に対応するため、迅速な資金調達が求められます。しかし、自社の業績が悪化していると、銀行からの融資が難しくなることがあります。ファクタリングは、自社の業績にかかわらず売掛金があれば資金調達が可能であるため、特に業績が悪い時でも利用しやすい資金調達手段です。売掛債権の信用力が審査基準となるため、営業成績に関係なく、資金を素早く調達でき、事業の成長機会を逃すことなく維持できます。

③ ファクタリング利用例3 <担保や保証人が不要>:小売業の場合

小売業では、商品仕入れや店舗運営のために常に資金が必要ですが、売掛金の回収が遅れることが多く、資金繰りに困ることがあります。特に、銀行融資を受ける際には担保や保証人が求められることが一般的ですが、ファクタリングは売掛金を担保にするだけで、担保や保証人を必要とせずに資金調達が可能です。これにより、資産や個人保証を提供することなく、売掛金があれば迅速に現金化でき、銀行融資に頼らずに必要な資金を確保できます。この特徴は、資産が少ない中小規模の小売業にとって非常に有利であり、事業のスムーズな運営に貢献します。

5. まとめ:中小企業にとって有効な資金調達手段であるファクタリング

ファクタリングは、自社の業績が悪くとも利用できたり、短期間で有効な資金調達ができたりするというメリットがあります。これは、不測の事態が起こりうる中小企業の境遇や性質と調和します。この記事でまとめた、ファクタリングを検討すべきタイミングや利用する際の注意点を参考に、ぜひご利用をご検討ください!

6. 比較してわかる、おすすめの資金調達方法

ファクタリングサービスには即時調達できるという大きなメリットがある一方で、中小企業にとっては手数料や売掛先への通知など、気になるデメリットが存在するのも事実です。

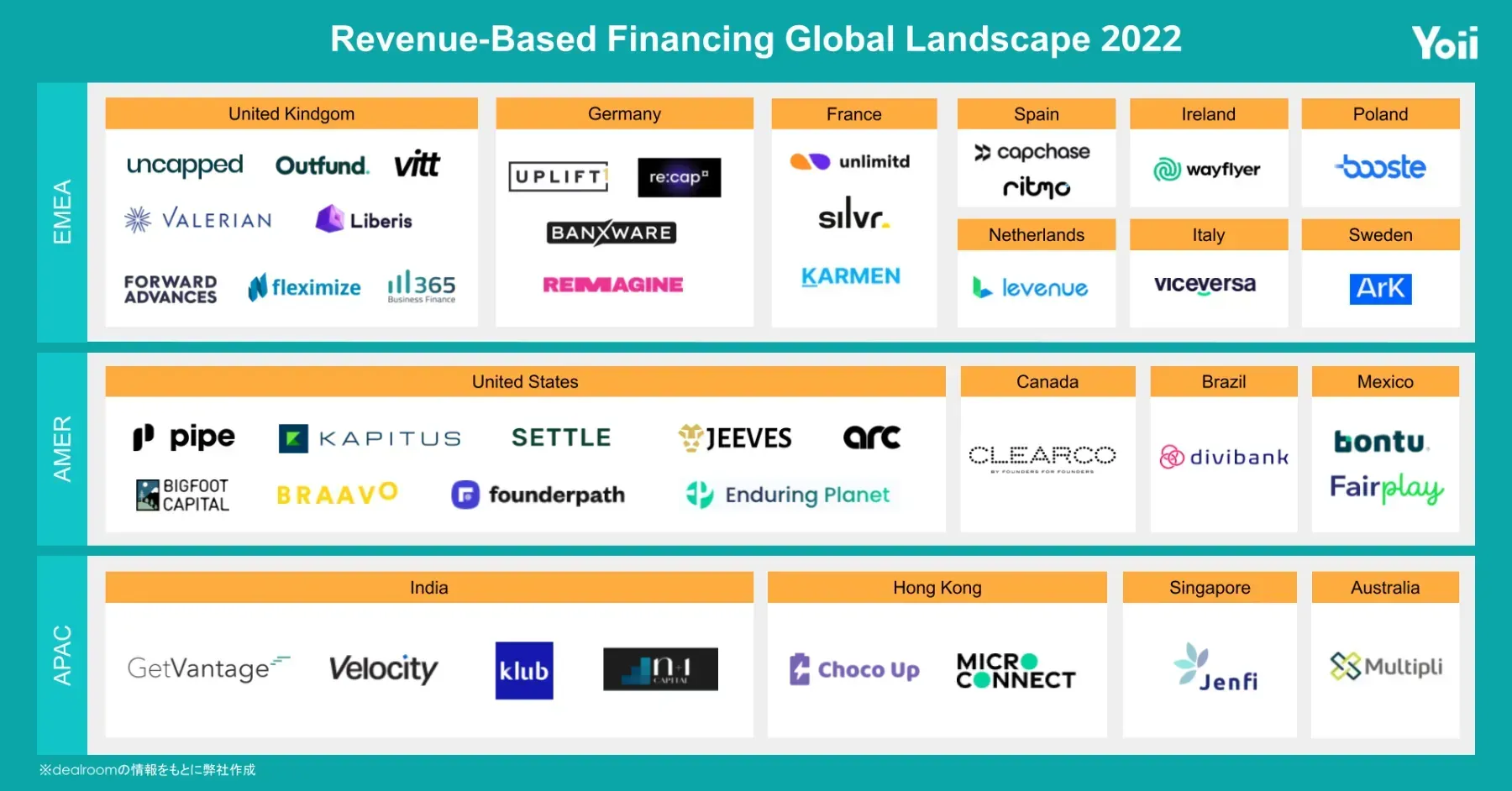

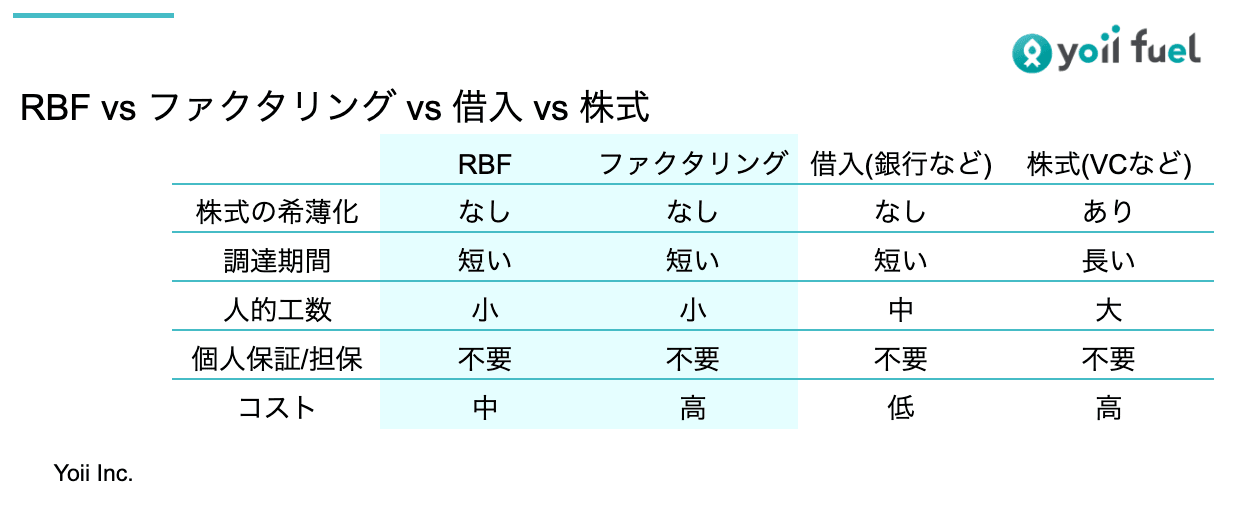

そこで、ファクタリングのデメリットをカバーしつつ、メリットもキープできる 「RBF(レベニュー・ベースド・ファイナンシング)」 という新しい資金調達方法を紹介します。

ファクタリングのデメリットをカバーできるRBFとは

RBFとは、過去の売上データや現在の財務状況から将来の収益を予測し、その一部を利用する調達手法です。

RBFの特徴

RBFの特徴として、①数億円までの大口での調達が可能、②手間と時間をかけずに調達可能、③希薄化一切なし、といったメリットがあります。また、将来の売上に対して審査・評価を行うため、ファクタリングと同様に、銀行融資による調達が難しい場合でも活用が可能です。

また、RBFは売掛債権のような確定した債権を売却するのではなく、将来発生する債権を用いて資金調達を行うため、支払い期間が長くなり、資金繰りの負担も軽減できます。

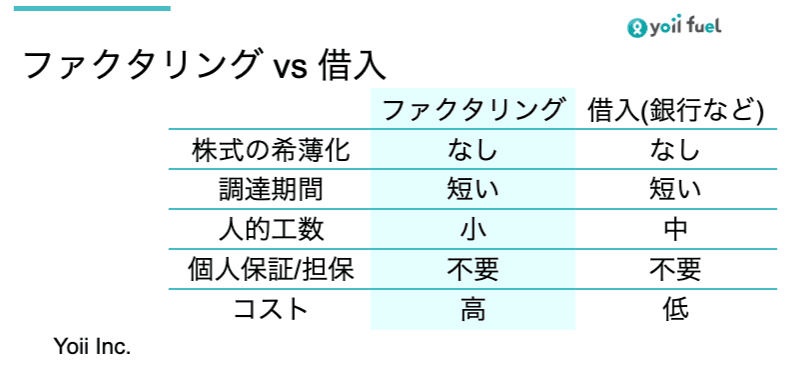

他の調達手段と比較すると以下のような違いがあります。

※免責事項

当記事に掲載されている情報は、株式会社Yoiiの独自の調査によるものであり、内容の正確性には、法令解釈や各サービスのウェブページと実態的な内容が異なる場合など不正確な記載等を含む場合があります。情報が不正確である、あるいは誤植があること等により生じたいかなる損害を含んで、当サイトに含まれる情報もしくは内容を利用することに伴う直接・間接的に生じた損失等に対し、弊社は何ら責任を負いません。当サイト内に設定されたリンク先と弊社は、一切関係がありません。そのため、外部サイトの場合、その外部サイトの内容について、弊社はその責任を擁しません。

デットでもエクイティでもない新たな資金調達手段でSaaS企業を支援

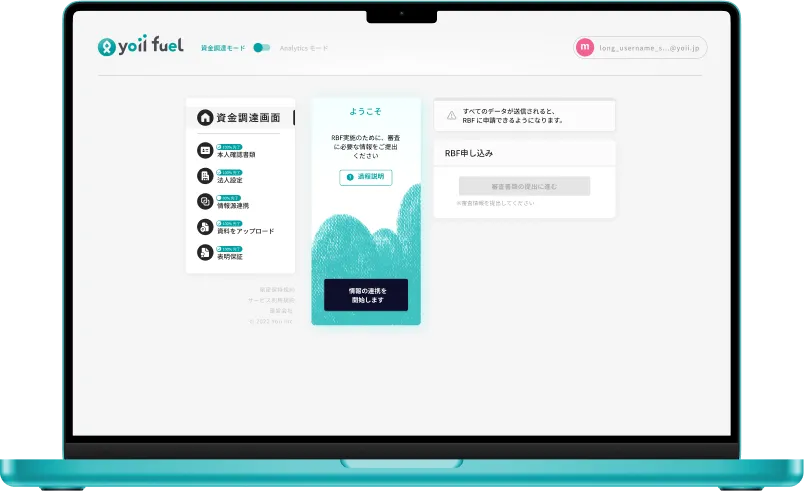

Yoiiでは、このRBFの考えを基にしたSaaSやD2Cなどのスタートアップ企業に成長を加速するための独自のアルゴリズムを用いた未来査定型資金調達プラットフォーム「Yoii Fuel」を運営しています。

「Yoii Fuel」を用いると、申請に保証や担保は不要・株式の希薄化を防ぐだけでなく、会計・決済システムと連携すれば、より簡単にかつスピーディー(最短6営業日)に調達可能です。

Yoii Newsletterへ登録いただくと、Yoii Blogの最新記事やイベント案内などをお届けします。

その他の記事

RBFやスタートアップの資金調達に関するトレンドを発信しています。

Yoii Newsletter

RBFやファイナンスに関するトレンドや解説をお伝えしています。ぜひ、ご登録ください。