2025年09月19日

スタートアップ必見!創業融資で事業を加速するための活用ガイド

スタートアップが創業融資を検討すべき理由

起業初期に融資は重要

「信頼の証」としての創業融資の役割

創業融資と補助金・VC・エンジェル投資との違い

創業融資に関する支援制度のまとめ

新規開業・スタートアップ支援資金の概要

保証人・担保は必要?融資条件と金利について

制度融資や補助金を活用した創業支援も利用すべき

スタートアップが創業融資を受けるまでの流れ

融資申請までのスケジュール

提出すべき書類一覧と準備のコツ

審査で見られるポイントと通過率を高める方法

事業計画書の作成に関する注意点

創業融資で成功するスタートアップの共通点

過去の事例から学ぶ準備と姿勢

融資後の資金管理と資金繰り表の作成

資金を「成長」に使うための戦略的な投資法

創業融資に失敗した例とその回避策

創業融資と他の資金調達手段をどう使い分けるか

補助金をもらいつつ創業融資を受けられる?

資金調達のフェーズ別にどう使い分けるか?

「新規開業・スタートアップ支援資金」は創業から7年以内が対象

まとめ

VCや銀行からの融資を受ける前に、RBFという選択肢も知っておこう

参考記事

日本政策金融公庫による創業融資は、事業を開始して間もない経営者が、有利な条件で資金調達できる制度です。スタートアップにとって心強い味方です。

しかし

「創業融資の審査に落ちないか不安」

「創業融資で調達した資金はどうすればよいのか」

など、悩みを持たれている経営者は多いです。

この記事では、創業融資に関する制度の全体像や、スタートアップ向けの活用法を解説します。

創業融資を活用すれば、事業をすばやく大きくできます。融資が引けた事実は「信頼の証」にもなり、さらなる資金調達や取引先との関係構築にも有益です。

創業するにあたって、どう資金調達を進めるか悩まれている方は、ぜひこの記事をお読みください!

スタートアップが創業融資を検討すべき理由

起業したばかりのタイミングで、なぜ創業融資を活用すべきなのでしょうか。

スタートアップが創業融資を検討すべき理由として

- 起業初期の資金調達の重要性

- 融資によって「信頼の証」を得る

- 補助金やVC・エンジェル投資による調達との違い

の3つの根拠を説明していきましょう。

起業初期に融資は重要

起業したての時期は、融資で資金を調達できるのがとても重要です。

創業した直後に融資を活かせば、資金繰りを安定させ事業の加速につながります。

起業を始めると「先に支出が発生し、後から売上が入る」状態が続く場合が多いです。開発費や広告費など、立ち上げに必要なコストも想像以上に大きくなりがちです。自己資金だけではすぐに限界が来るおそれがあります。

また、融資によって資金を得られれば、事業展開をスピードアップできます。例えば、広告を積極的に打って顧客獲得を前倒しすることも可能です。

起業したての頃にどれだけ融資を得られるかは、事業の成功に大きく影響します。

「信頼の証」としての創業融資の役割

創業融資は、資金調達手段であると同時に、自社のビジネスが評価された証拠としての役割も果たします。

融資を引き受ける金融融資を引き受ける金融機関の審査では、事業の妥当性や見込み収益、経営者に対する信用などを厳しくチェックされるためです。

融資を受けられた事実は

「この事業には将来性がある」

「この経営者になら資金を融通してもよい」

という評価を第三者から得られたことになります。

その信用は、次の資金調達フェーズに進むうえでも大きな武器になります。「すでに融資を受けている実績」が、VCや金融機関などの資金調達を受けるためにも前向きな材料となるのです。

創業融資と補助金・VC・エンジェル投資との違い

資金を調達するには、創業融資以外にもさまざまな方法があります。重要なのは、それぞれの調達手段が持つメリットや特徴を正しく理解しておくことです。

起業初期では、創業融資・補助金・出資(VCやエンジェル投資)をどう使い分けるかが、その後の事業の方向性に大きく影響します。

3つの資金調達手段がどう異なるかを、下の表に整理しました。

| 手段 | 特徴 | メリット | 注意点 |

|---|---|---|---|

| 創業融資 | ・返済義務あり ・元本と金利を支払い | ・株式を手放さず資金調達できる ・有利な条件で融資が受けられる | ・審査に通過するのが必須 ・事業・返済計画が必要 |

| 補助金 | ・返済は不要 ・資金の用途が限られる ・手続き・給付の時期が決まっている | ・返済不要の資金が得られる | ・採択率が低め ・資金を得るまで時間が必要 |

| VC エンジェル投資 | ・株式を引き渡して資金を出資してもらう | ・大きな金額を一括で調達できる | ・経営権が希薄化し経営に介入される可能性 |

創業融資は、起業したての経営者が、

- 経営権を希薄化させず

- 比較的有利な条件で

- 資金調達できる

制度であることが分かります。

創業融資に関する支援制度のまとめ

日本政策金融公庫が提供する創業融資として、「新規開業・スタートアップ支援資金」を紹介します。起業したての経営者が融資を受けるなら、まず検討したい制度です。

この支援制度の概要や融資条件・保証人の有無について解説します。

創業融資を受ける事業者が、信用保証協会の支援や同時に受け取れる補助金についても、あわせて説明しましょう。

新規開業・スタートアップ支援資金の概要

「新規開業・スタートアップ支援資金」は、創業直後の起業家にとって、もっとも使いやすい融資制度の一つです。

この制度は、創業から7年以内の法人や個人事業主を対象としています。融資するうえでは、事業計画の明確さや将来性を重視して審査されます。

新規開業・スタートアップ支援資金の大まかな仕組みを下の表にまとめました。

| 項目 | 内容 |

|---|---|

| 対象者 | 新たに事業を始める方、または 開始後おおむね7年以内の方 |

| 融資限度額 | 7,200万円 (うち運転資金4,800万円まで) |

| 金利 | 年1.0~3.0%台が中心 (事業開始後の期間や担保の有無などをもとに決定) |

| 返済期間 | 設備資金は最大20年 運転資金は最大7年程度 |

2024(令和6年)3月までは「新創業融資」として運用されており、融資限度額は3,000万円まで(うち運転資金は1,500万円まで)となっていました。2024年4月以降は制度が変わり、融資枠も大きくなっています。

保証人・担保は必要?融資条件と金利について

新規開業・スタートアップ支援資金では、保証人や担保は必要ではありません 。審査を通れば、これらがなくても融資を受けられます。

ただし、これは「誰でも無条件で借りられる」という意味ではありません。事業内容や自己資金の割合、過去の信用情報などを踏まえ、最終的な融資条件が決まります。

金利は年利2.8〜4.3%が基準となる水準です(税務申告2期完了、無担保)。保証人をつけない場合、0.1〜0.3%ポイント金利が高くなります。

日本政策金融公庫の創業融資には、特定の起業家を対象とした優遇措置が数多く用意されています 。

なかでも代表的なのが、以下の2つです。

女性・若者・シニア起業家向けの特例

融資を受ける人が女性や、35歳未満または55歳以上ならば、通常よりも0.4%ポイント低い金利が適用されます。

創業前・創業間もない場合の特例

創業して2期未満の事業者には、

- 原則無保証・無担保で融資、無保証の場合も金利上乗せなし

- 利率を一律で0.65%ポイント引き下げ

- 設備資金は20年以内(運転資金は10年以内)の長期返済が可能

などさまざまな特例があります。

創業融資を申し込むなら、特例に当てはまるかを事前にチェックしておきましょう。

制度融資や補助金を活用した創業支援も利用すべき

起業初期には創業融資だけでなく、自治体による制度融資やさまざまな補助金 も組み合わせるのがおすすめです。

制度融資は、地方自治体と信用保証協会が連携して取り組む資金支援策です。例えば東京都では中小企業または個人事業主向けに

- 信用保証協会への保証料を一部補助

- 利用者の金利負担の低減

などを盛り込んだ融資制度を提供しています。

具体的な内容は、事業を開く自治体の情報を確認してください。

補助金制度 は、政府からの給付を受けられる仕組みです。例えば、国による制度としては、以下のような補助金があります。

- 小規模事業者持続化補助金

- ものづくり補助金

地方自治体独自で創業を支援する補助金もあります。

受け取った補助金は返済しなくてよいのが大きなメリットです。一方で、募集時期が限られていることや、受け取りまでに時間がかかるなどの点には注意が必要です。

スタートアップが創業融資を受けるまでの流れ

起業してすぐの企業が、創業融資を受けるための流れを紹介しましょう。多くの経営者が気になる下にあげる4つのポイント、

- 融資を申し込んでから実行されるまでのスケジュール

- 用意すべき書類と準備のコツ

- 審査のポイント

- 事業計画書を作るための注意点

について解説します。

融資申請までのスケジュール

創業融資の申請から実行まで、1〜2か月程度かかると見込んでおくのをおすすめします。できるだけ早めに準備を始めるのがポイントです。

以下に、政策金融公庫へ申請を終えてからの一般的なスケジュールをまとめました。

| ステップ | 期間の目安 | 内容 |

|---|---|---|

| 公庫への相談 | できるだけ早く | 融資の内容や書類を確認 |

| 公庫への申込み | 即日〜1週間程度 | 申請書や必要書類を提出 |

| 書類審査・面談日程の調整 | 申込み後3日〜1週間程度 | 担当者と電話・対面での面談 |

| 面談・融資審査 | 面談後1週間〜10日程度 | 書類や面談内容をもとに公庫が審査 |

| 融資決定・契約手続き | 審査結果連絡後 3日〜7日程度 | 契約書にサインし、 書類の作成 |

| 資金の受け取り | 借用証書が届いて3営業日以内 | 指定口座に資金が振り込まれる |

注意すべき点として、政策金融公庫の面談予約は混雑しやすく、1〜2週間以上待たされる時期もあります。 年度替わりの前後は申請が集中するため、さらに遅れるかもしれません。

必要になる2〜3ヶ月前には動き始めておくのをおすすめします。

提出すべき書類一覧と準備のコツ

創業融資を申し込む際に提出すべき書類の一覧と、準備に際してのコツを紹介します。

融資を受ける際には、提出書類をどう書くかも重要です。書類の内容に不備があると、審査がストップしたり、融資が却下されてしまう場合もあります。

まず、提出が必要とされる書類を整理しましょう。

- 借入申込書

- 創業計画書

- 直近2期分の確定申告書

- 直近2期分の決算書(法人のみ)

- 履歴事項全部証明書(法人のみ)

- 納税証明書

- 本人確認書類(法人の場合は代表者の)

- 通帳のコピー(過去6ヶ月分)

- 設備投資見積り(ある場合)

- 許認可証(事業に必要な場合)

特に、創業計画書は審査内容を左右する重要な書類です。相手に内容が伝わる書き方になるよう、準備しましょう。

提出書類を用意する際は、以下にあげる3つが準備のコツです。

チェックリストを活用して漏れを防ぐ

書類不足は手続きの遅れに直結します。あらかじめ必要な書類をリストにしておき、確認を徹底しましょう。

数字の根拠は明確にする

数字を出すときは、「なんとなく」の見込みではなく、実績や根拠に基づく説明が必要です。

不安な点は早めに相談する

日本政策金融公庫の窓口で相談しておけば、修正内容に関するアドバイスがもらえる場合もあります。公庫の店舗一覧はこちらからご覧になれます。

審査で見られるポイントと通過率を高める方法

創業融資の審査では

「返済できるかどうか」

「事業の実現可能性」

がもっとも重視されます。単なるアイデア勝負ではなく、数字や行動計画をもとに信頼性も示せるかがポイントです。

創業融資の審査で、特に注目されるポイントは次の4つです。

- 起業の動機と市場ニーズの明確さ

- 売上・費用の予測が現実的か

- 自己資金の割合(1/3以上が目安)

- 事業に対する熱意や誠実さ

審査の通過率を高めるために、上にあげた4つの内容を、できる限り書類できちんと説明しましょう。

市場ニーズや売上予測を説明するために、競合に対する差別化や、市場調査の分析結果を分かりやすく伝えるのがおすすめです。資金の使いみちについても、融資が成長につながる道筋を見せる必要があります。

創業融資を受けるには面談の内容も重要です。書類だけでは伝えきれない熱意や誠実さをアピールしましょう。 ただし、事業計画や見通しはデータをもとに論理的に説明し、「将来性を納得してもらう」視点を忘れない でください。

事業計画書の作成に関する注意点

事業計画書(創業計画書)は形式的な書類ではなく、ビジネスの将来性や返済能力を伝えるために欠かせません。審査において、この計画書の内容は重要な判断材料となります。事業計画書を作成する際には、以下の点に気をつけましょう。

事業の動機や経営者の経歴

創業しようと考えた経緯や、経営者の経歴を詳しく説明します。事業に関わる経験やスキル、資格なども漏れなく記載しましょう。

取扱商品やサービス

どのような商品を、どの程度の単価で取り扱う予定か詳しく説明しましょう。また、取り扱う商品について、

- どれくらいニーズがあり

- 既存の競合に対してどう差別化できるか

について定量的なデータや定性的な考察も示します。

資金計画

必要となる経費の項目や金額を見積もり、必要となる資金をどのように調達するか整理します。必要な設備・運転資金を計上する際は、相見積りをとるなどし、できるだけ正確な相場感を把握しましょう。

売上計画

客単価や客数などを具体的に想定しながら、収支の現実的な見通しを提示します。収入や費用について見積りの根拠となる情報もきちんと収集して作成しましょう。

創業計画書の基本的な書き方は日本政策金融公庫のWebサイトでも動画で紹介されています。初めて書く方は、一度見ておくと書き方のイメージをつかめます。

計画書を作成したら時間をおいてから読み返しましょう。ロジックの抜けやあいまいな表現に気づきやすくなります。申し込む前には自分以外の人に計画書を読んでもらい、アドバイスをもらう機会を作るのがおすすめです。

創業融資で成功するスタートアップの共通点

創業融資を活用してうまくいくスタートアップには共通点があります。成功するためのポイントとして

- 審査に通過した事例から学ぶ準備と姿勢

- 融資後の資金管理

- 投資資金の戦略的な活用

の3つがあげられます。

過去の事例から学ぶ準備と姿勢

創業融資の審査に通っているスタートアップは、過去の事例から必要な準備や考え方を学んでいます。審査でつまずきやすいポイントを解説しましょう。

創業融資を申込む際には、自己資金をできる限り準備するのがおすすめです。自ら負担できる資金がない、または極めて少ない金額しかないと、審査が厳しくなる傾向にあります。

審査を受けるうえで、面談はとても重要な役割を持っています。事業に必要なデータや数字をきちんと根拠として示し、将来像を分かりやすく語りましょう。

印象的な取り組みとして、担当者と信頼関係を構築する点があげられます。難しい取り組みは必要なく、常識的な振る舞いをするのが重要です。例えば、

- 面談前にあいさつや補足資料を送る

- 面談に遅刻しない

- スーツなどビジネスに適した服装で臨む

- 質問が来たら回答をすぐに返す

など、ビジネスマナーを大切にしましょう。審査においては「誠実な経営者かどうか」も見られているのです。

融資後の資金管理と資金繰り表の作成

創業融資を受けた後は、お金の流れを「見える化」して管理することが重要です。資金繰りが不安定になると、事業が軌道に乗っていても倒産するリスクが高まります。こうしたリスクの大きな企業には、なかなか融資もおりません。

キャッシュの動きを把握するために、月次での収支をきちんと記録しましょう。資金繰り表を導入すれば、キャッシュが足りていないのを前もって察知できます。資金調達や支出への取り組みにも有用です。

資金を管理するうえで、会計ソフトを活用するのもおすすめです。クラウドで利用できるツールなら、銀行口座やクレジットカードと連携して自動記録でき、資金管理の負担を大きく減らしてくれます。資金繰りを見やすく管理しておくと、他の方法で調達する際にも役立ちます。

資金を「成長」に使うための戦略的な投資法

創業融資で得た資金は、売上を伸ばすためにどう使うべきかを考え抜くべきです。「売上に直結する部分」と「将来の成長を支える部分」の両面から投資の優先順位を決めていく必要があります。

創業期にはまず、売上に直結する施策から資金を配分していくと良いでしょう。具体的には、広告やセールスに結びつきやすい取り組みをおすすめします。事業を立ち上げた直後はキャッシュ不足になるリスクが高く、売上をすぐに増やせる活動を優先すべきです。

投資の効果を「数値」で見えるようにしておくのも重要です。資金を使ってから効果が出ているかをきちんと把握する必要があるからです。

例えば、

「10万円の広告費をかけて何件の問い合わせが来たか」

「1人の営業が1日活動していくら受注につながったか」

など、ROI(投資対効果)を測定しつつ軌道修正していく姿勢が欠かせません。

創業融資に失敗した例とその回避策

創業融資に落ちる原因の多くは、計画の甘さや準備不足です。よくある失敗パターンを知っておけば、審査に通過する確率を大きく高められます。

よく見られる失敗例の一つに、市場調査や事業計画の作成が不十分であることがあげられます。「ニーズがあるはず」と思い込み、競合調査や売上の見積りがないと、事業の見通しが伝わりません。事業計画を作る際は、根拠のある数値を具体的に見せられるよう準備が必要です。

先ほど審査のポイントでも解説したとおり、自己資金が少なく創業融資頼みの計画だと、失敗してしまう可能性が高くなります。

こうした失敗を避けるためには、第三者への相談が有効です。具体的には、以下のような専門家への相談が有効です。

- 税理士や司法・行政書士

- 創業支援センターや商工会議所

士業のスタッフからは、必要となる書類作成や手続きでサポートを受けることになります。創業融資への対応をアピールしている事務所を選びましょう。

創業支援センターや商工会議所では、創業融資への準備を含む、幅広くサポートに取り組んでいます。

初めて創業融資を受ける起業家は、上にあげた専門家の力を借りるようにしましょう。

創業融資と他の資金調達手段をどう使い分けるか

創業融資を受ける際には、他の調達手段とうまく使い分けたり、組み合わせたりすると必要な資金が確保できる場合もあります。他の方法と使い分けるために、以下にあげる3つのポイントを知っておきましょう。

- 補助金を受け取りながら創業融資を受けられる?

- 資金調達のフェーズ別にどう使い分けるか?

- 「新規開業・スタートアップ支援資金」は創業から7年以内が対象なので注意

補助金をもらいつつ創業融資を受けられる?

補助金をもらいつつ創業融資を受けられます。ただし、それぞれの制度の特徴を理解しておかないと、資金が使えない事態になりかねません。

まず前提として、補助金は「後払い」が基本です。つまり、対象となる経費をいったん支払い、その後に国や自治体から補助金が交付されます。よって、補助金を受け取るとしても、前もって融資や自己資金で支払い方法を確保することが求められます。

他にも、創業融資と補助金を組み合わせる際には、以下の3点に注意しましょう。

- 補助金は採択されなければ受け取れません。審査に落ちてしまった場合のプランも考えておきましょう。

- 補助金の交付が決まる前に支払った費用は、補助の対象外になる場合が多いです。スケジュールや補助の条件を確かめてから発注・契約を結んでください。

- 補助金の対象経費は限定されます。一般的には広告費や設備投資などに限られるケースも多く、利用できる使いみちを確認しておくことが必要です。

資金調達のフェーズ別にどう使い分けるか?

スタートアップにおける資金調達は、フェーズごとに適した手段を選ぶのが重要です。同じ資金調達でも、立ち上げ初期と成長段階では、選ぶべき制度や戦略が大きく異なります。

以下に、創業からグロース期までのフェーズごとに有効な資金調達手段をまとめました。

| フェーズ | タイミングの目安 | 有効な資金調達手段 |

|---|---|---|

| シード期 | 起業直後〜事業立ち上げ期 | 創業融資、補助金 |

| アーリー期 | MVP開発、初期売上が出始めた段階 | VCやエンジェル投資、創業融資の再利用、RBFなど |

| グロース期 | 売上が安定・拡大し始めた時期 | 銀行融資、RBF、リースなど |

(※)MVP開発とは、実用化のために最小限の機能を有した製品をつくり出す段階です。

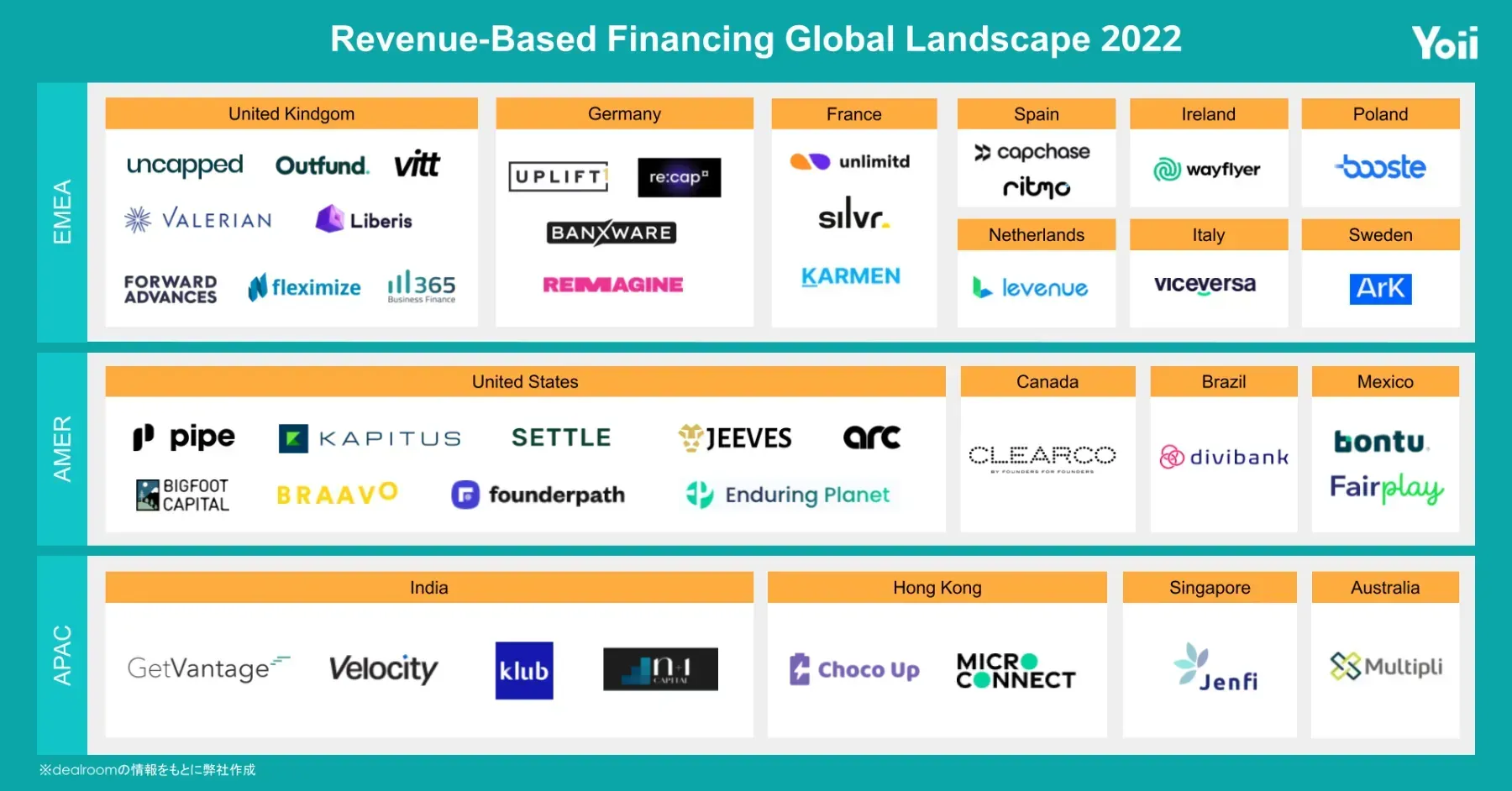

注目すべきは、売上に連動して資金調達とその後の支払いができるRBF(レベニュー・ベースド・ファイナンシング)の存在です。

RBFは、売上が伸びれば返済額も増えますが、逆に売上が落ちたときは返済も抑えられます。スタートアップにもやさしい資金調達の仕組みです。

RBFについては、この記事の後半で詳しく解説していますので、そちらもぜひご参考になさってください!

「新規開業・スタートアップ支援資金」は創業から7年以内が対象

日本政策金融公庫の「新規開業・スタートアップ支援資金」は、創業から7年以内の起業家であれば申請できます。この対象期間を過ぎると利用できなくなるため、タイミングを逃さないように注意しましょう。

「新規開業・スタートアップ支援資金」という名称ですが、これから創業する人はもちろん、すでに事業を始めている場合も対象です。ただし、法人・個人を問わず、事業を開始して7年を過ぎると申請できなくなるため、要件を満たしているか確認しておきましょう。

自治体による創業支援サポートも、期限がついている場合がほとんどです。利用したい制度があれば、あわせて確認しておきましょう。

まとめ

創業融資を成功させるためには、

- データをもとに創業計画を作り込む

- 自己資金も用意し熱意と誠実な姿勢を示す

- 公庫からの視点で返済可能性をアピールする

の3つのポイントが重要です。

創業融資は信頼と実績を得る第一歩として位置づけることが可能です。資金力を得られれば事業成長の選択肢が増えます。創業融資に通った事実が、今後の資金調達並びに事業の発展可能性を上げます。

創業融資は単なる資金調達ではなく「挑戦を後押しする仕組み」なのです。

VCや銀行からの融資を受ける前に、RBFという選択肢も知っておこう

創業融資を無事に実行できて事業が軌道に乗ってくると、VCや銀行からの融資を考えるタイミングが訪れます。その際に知っておいて欲しいのが、RBF(レベニュー・ベースド・ファイナンシング)という新しい選択肢です。

RBFは将来の売上予測に応じて資金を調達でき、実際の売上に応じて支払い額が決まる、新たなファイナンス手段です。RBFには下のような特徴があります。

- 売上が少ない月は支払いも少なく、資金繰りに柔軟性がある

- 株式を手放す必要がなく、経営権を守れる

- 書類作成や審査の手間が少なく、スピーディに実行可能

- デジタル事業やサブスク型のスタートアップとの相性がよい

創業融資を受けてさらに事業を伸ばすために、VCや銀行融資だけでなく、RBFも選択肢に入れておいてください。創業期だけでなく、その先を見すえた資金戦略を描くことが、長く続くスタートアップ経営には欠かせません。

参考記事

日本政策金融公庫「お手続きの流れ 個人企業・小規模企業の方」

※免責事項

当記事に掲載されている情報は、株式会社Yoiiの独自の調査によるものであり、内容の正確性には、法令解釈や各サービスのウェブページと実態的な内容が異なる場合など不正確な記載等を含む場合があります。情報が不正確である、あるいは誤植があること等により生じたいかなる損害を含んで、当サイトに含まれる情報もしくは内容を利用することに伴う直接・間接的に生じた損失等に対し、弊社は何ら責任を負いません。当サイト内に設定されたリンク先と弊社は、一切関係がありません。そのため、外部サイトの場合、その外部サイトの内容について、弊社はその責任を擁しません。

デットでもエクイティでもない新たな資金調達手段でSaaS企業を支援

Yoiiでは、このRBFの考えを基にしたSaaSやD2Cなどのスタートアップ企業に成長を加速するための独自のアルゴリズムを用いた未来査定型資金調達プラットフォーム「Yoii Fuel」を運営しています。

「Yoii Fuel」を用いると、申請に保証や担保は不要・株式の希薄化を防ぐだけでなく、会計・決済システムと連携すれば、より簡単にかつスピーディー(最短6営業日)に調達可能です。

Yoii Newsletterへ登録いただくと、Yoii Blogの最新記事やイベント案内などをお届けします。

その他の記事

RBFやスタートアップの資金調達に関するトレンドを発信しています。

Yoii Newsletter

RBFやファイナンスに関するトレンドや解説をお伝えしています。ぜひ、ご登録ください。