2022年04月20日

5分でわかる「レベニュー・ベースド・ファイナンシング(RBF)」デットでもエクイティでもない新たな資金調達手段

〜RBF (レベニュー・ベースド・ファイナンシング) とは

RBFとは、将来の売上を「いま」現金化する資金調達手法〜

株式や借入による調達とは何が異なるのか

1. 希薄化の防止

2.スピーディーかつ負担の少ない資金調達

3.個人保証や担保が不要

4.資金調達コストが高くない

RBF活用の注意点

1.一定の売上が必要となる

2.調達額が想定より少なくなることも

RBF(レベニュー・ベースド・ファイナンシング)には2種類の方法がある

Flat fee(定額型)

Variable collection(変動受取型)

どのようなユーザーが、なぜRBFを利用しているのか

SaaSやD2C企業の広告宣伝費、ブリッジファイナンス

SaaS企業の導入事例

D2C企業の導入事例

EC事業者の仕入れや広告宣伝費

RBFは株式や借入と共存していく

日本初のRBFファンド設立

まとめ

スタートアップが資金調達する場合、どのような手段を使うでしょうか。VC(ベンチャーキャピタル)による調達?もしくは、銀行からの借入?

今回取り上げるのは、そのいずれでもありません。

株式と借入の「良いとこどり」をした新たな資金調達「レベニュー・ベースド・ファイナンシング:Revenue-Based Financing(RBF)」が注目されつつあります。

今回は、RBFとは何か、株式や借入との比較、利用シーンなどを5分でわかりやすく解説します。

《この記事のサマリ》

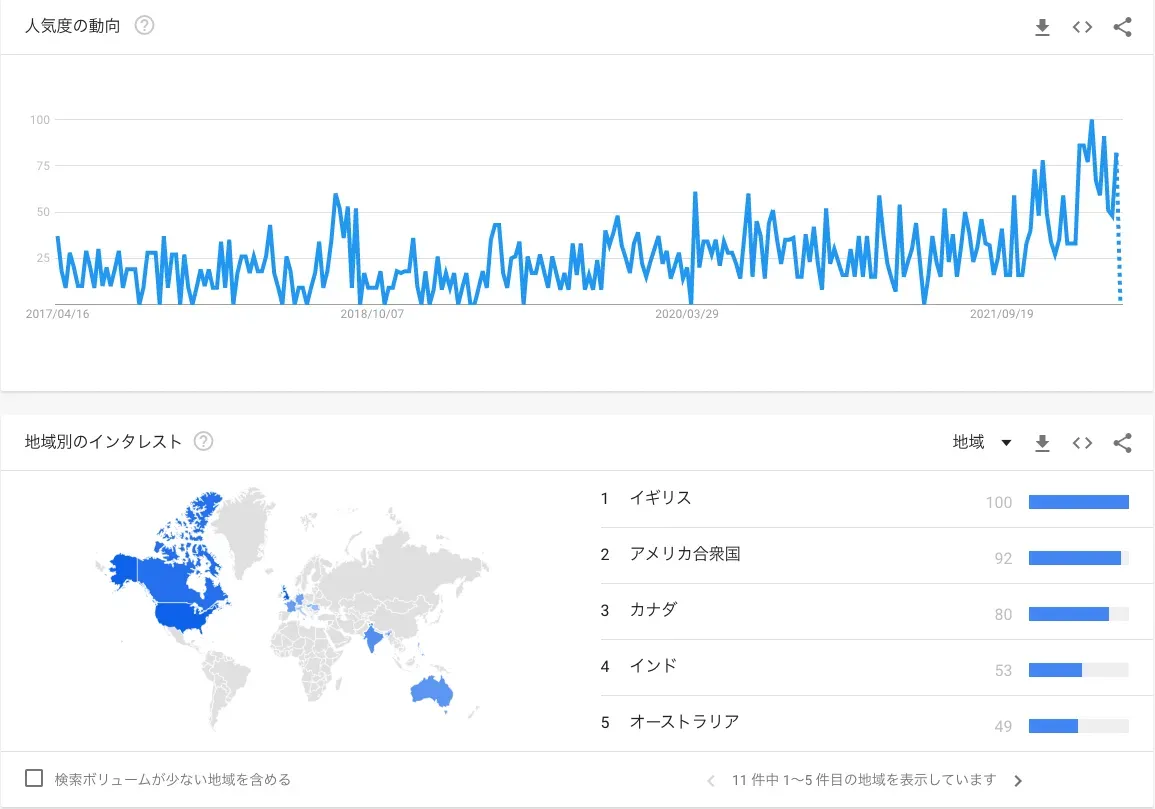

・RBF(レベニュー・ベースド・ファイナンシング)とは、将来の売り上げを「いま」現金化する資金調達方法。

・スタートアップやSaaS/D2C企業にとても向いている。

・株式や借入のデメリットをカバーしている資金調達方法。

《こんな人におすすめ!》

・RBF(レベニュー・ベースド・ファイナンシング)って何かよくわからない...。

・資金調達したいが、最近急成長したため、銀行から借り入れる業績が不十分...。

・経営権を希薄化させたくない。

この記事では、図を用いてわかりやすくRBF(レベニュー・ベースド・ファイナンシング)の仕組みを解説しています。

カテゴリー別の実際の導入事例などもあるので、ぜひ最後までご覧ください!

〜RBF (レベニュー・ベースド・ファイナンシング) とは

RBFとは、将来の売上を「いま」現金化する資金調達手法〜

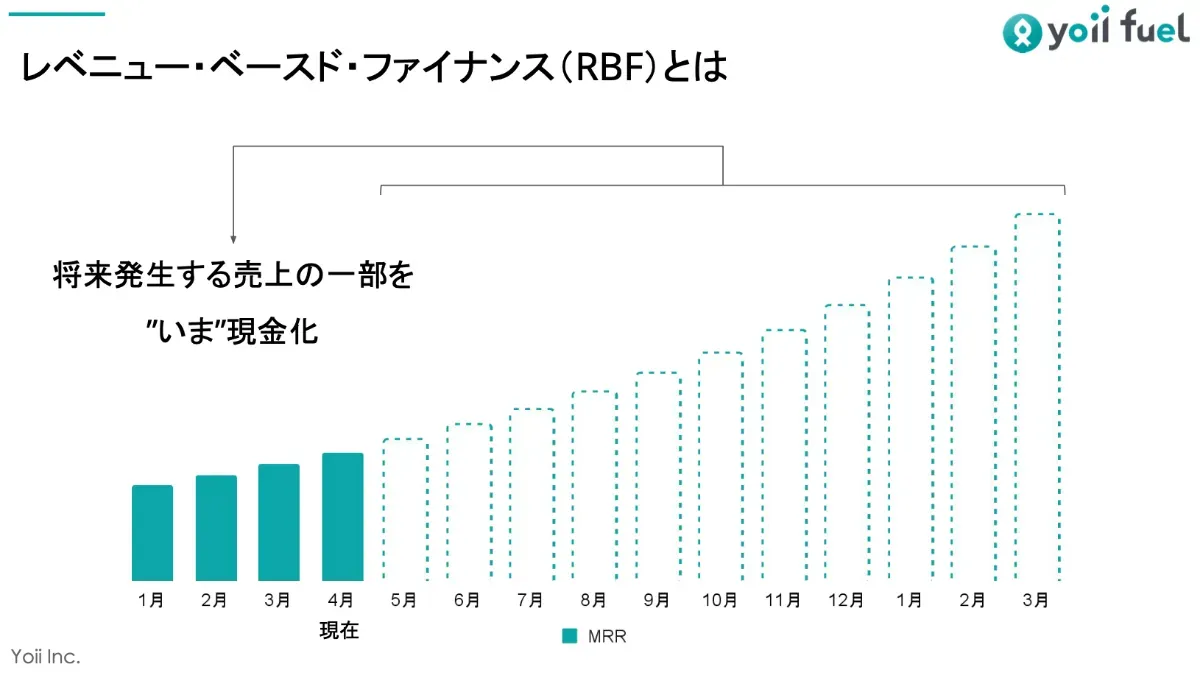

RBF(レベニュー・ベースド・ファイナンシング)とは、過去の売上データを分析することで将来の収益を予測し、将来発生する売上の一部を「いま」現金化する調達方法です。スタートアップが使う資金調達手法の1つとして知られています。

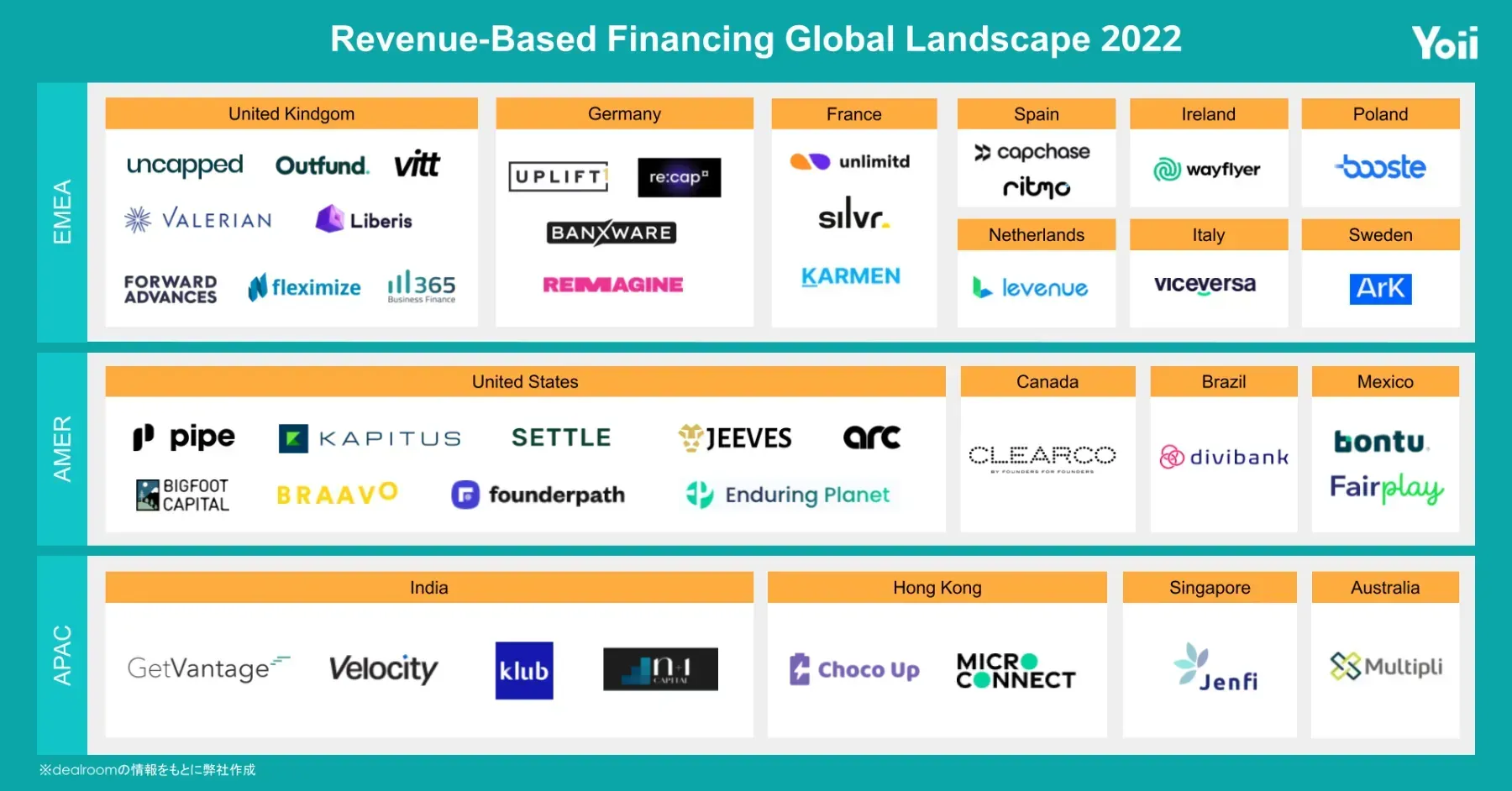

ロイヤリティ・ベースド・ファイナンシング(Royalty-Based Financing)とも呼ばれ、株式(エクイティ)や借入(デット)など従来の資金調達に加え、新たな調達手段として注目を集めています。

©︎Google

Googleトレンドで「Revenue Based Financing」を検索(地域:世界)すると、過去5年で関心が高まっていることがわかります。特にFintechスタートアップが多いイギリスやアメリカから検索されていることがわかりますね。

RBF(レベニュー・ベースド・ファイナンシング)は、将来の売上が予測しやすいSaaSスタートアップを中心に利用されています。加えて、リカーリングビジネスを展開するD2C(Direct to Consumer)企業などにも利用が広がっています。

RBFを活用して調達した場合、利用企業のバランスシートには負債として計上されます。しかし、残高に応じた利息は発生しないため、融資とは異なる形を取っています。

株式や借入による調達とは何が異なるのか

RBF(レベニュー・ベースド・ファイナンシング)は、株式と借入のハイブリッドとも言われています。株式や借入と比較して、どのような特徴があるのでしょうか。

1. 希薄化の防止

RBF(レベニュー・ベースド・ファイナンシング)は株式と異なり、会社所有権(株式)の移転が発生しません。つまり、創業者や役員などが保有する株式が希薄化しないということです。

創業者の持分が希薄化すると、経営に関する重要な意思決定ができなくなるリスクがあります。また、Exit(IPOやM&A)した場合のアップサイドを取れない可能性もあります。

2.スピーディーかつ負担の少ない資金調達

RBF(レベニュー・ベースド・ファイナンシング)は財務データ(Stripeやfreeeなど)と連携することで、すぐに審査を始められます。

書類でのやり取りは不要、すべてオンラインで完結します。VCや銀行から調達するためには、膨大な書類を作成したり、何度もやり取りをする必要があります。

着金までのリードタイムは、RBFの提供会社によって異なります。弊社が運営する「Yoii Fuel」では、審査から調達完了まで6営業日以内に実施できます。

ランウェイが重要なスタートアップにとって、着金までの時間は死活問題となります。また、すべてオンラインで完結させることで、起業家の負荷を軽減。プロダクト開発や営業活動に集中できます。

3.個人保証や担保が不要

起業家が融資を申し込む際、銀行から個人保証や担保が求められるケースがあります。融資では過去の売上が重視されるため、特にシード期のスタートアップにとって、借入による調達はハードルが高いでしょう。

RBF(レベニュー・ベースド・ファイナンシング)は将来の売上を予測しやすい企業が利用するため、個人保証や担保が必要ありません。リスクを抑えながら、スタートアップの成長資金を調達できる有効な手段となっています。

4.資金調達コストが高くない

一般的に、銀行による借入はコスト(金利)が低いです。しかし、前述したように個人保証/担保を求められたり、着金まで時間がかかる場合があります。

一方、VCによる調達は調達(資本)コストが高いと言われています。株主が求める期待リターンが高く、それが起業家にとってプレッシャーとなることもあります。

RBF(レベニュー・ベースド・ファイナンシング)は、借入と株式の中間くらいのコストです。そのため、株式による調達よりコストを抑えつつ、借入よりも素早い資金調達を実現できます。

ファクタリングとの違いは?RBF(レベニュー・ベースド・ファイナンシング)と比較し、それぞれの特徴を解説

RBF活用の注意点

ここまでRBF(レベニュー・ベースド・ファイナンシング)の特徴について解説しました。しかし、RBFを活用する上で注意点があることも念頭に入れておきましょう。

1.一定の売上が必要となる

売上(MRR)が積み上がっていない場合、期待した資金調達ができない場合があります。また、過去の売上にボラティリティがある場合にも同じことがいえます。

2.調達額が想定より少なくなることも

売上がほとんど立っていない企業だと、エンジェルラウンドより小さな金額しか調達できないかもしれません。しかし、売上の増大とともに、調達できる金額も増加していきます。

RBF(レベニュー・ベースド・ファイナンシング)には2種類の方法がある

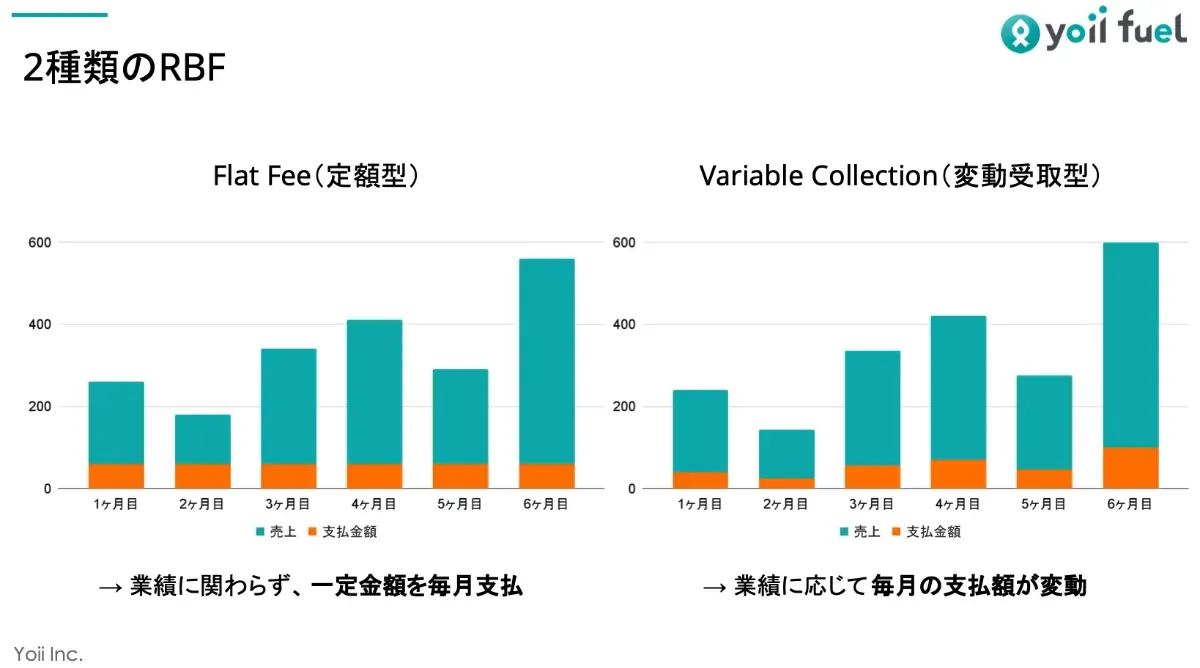

RBFで調達した企業は、毎月支払いを行います。この支払方法には2種類存在します。

業績に関わらず一定金額を毎月支払う「Flat fee(定額型)」と業績に応じて毎月の支払額が変動する「Variable collection(変動受取型)」です。

Flat fee(定額型)

将来収益の一定割合を毎月支払うタイプです。RBF(レベニュー・ベースド・ファイナンシング)の提供会社によって異なりますが、支払い期間は約1年程度となります。

毎月の支払額が固定されているため、規模が大きくなればなるほど、売上に占める支払割合は小さくなります。そのため、急成長しているスタートアップにとってふさわしい手段といえます。

「Yoii fuel」も「Flat fee」形式で運営しています。

Variable collection(変動受取型)

調達企業は、売上に連動した金額を毎月支払います。そのため、業績がよければ返済額も多くなり、その分返済期間が短くなります。逆に、業績が良くなければ、返済期間は長期化します。

カナダに拠点をおくユニコーン企業「Clearco」などは、この形式を採用しています。

どのようなユーザーが、なぜRBFを利用しているのか

ここまでで、RBF(レベニュー・ベースド・ファイナンシング)の特徴、株式や借入との違いについてご理解いただけたかと思います。

それでは、RBF(レベニュー・ベースド・ファイナンシング)はどのような企業が、どのような目的で利用しているのでしょうか。

SaaSやD2C企業の広告宣伝費、ブリッジファイナンス

まずは、サブスクビジネスを提供しているSaaSやD2C企業。なぜなら、売上のリカーリング比率が高く、将来の収益が予測しやすいためです。

主な資金用途としては、広告宣伝費があげられます。タクシー広告をはじめ、セールス&マーケティングへ投資するSaaS企業が近年増加しています。

また、ブリッジファイナンスとして活用されることもあります。

Yoiiでは実際にSaaS企業やD2C企業に活用いただき、資金調達を成功させた事例があります。各社の導入事例もあわせてご覧ください。

SaaS企業の導入事例

D2C企業の導入事例

EC事業者の仕入れや広告宣伝費

EC事業者はRBFを活用することで、需要に応じた仕入れやマーケティング投資が可能となります。サブスクリプションの要素は薄いですが、財務データから将来の売上を予測できるため、気軽に利用できます。

ブラックフライデーなど、ピークシーズンに向けて在庫を確保。広告宣伝費を補強すれば、増加した売上で素早く支払うこともできます。

このようにRBFによる調達は、将来売上の一部を現金化するため、株式や借入による調達よりも小額となる場合が多いです。

Yoiiで資金調達を成功された事例もご覧ください。

RBFは株式や借入と共存していく

繰り返しにはなりますが、RBFは従来の調達方法よりも速く、そして、起業家のオーナーシップを保った調達手段として、今後はますます需要が高まっていくでしょう。

しかし、RBFは従来の調達手段(株式や借入)を代替するものでなく、共存するものだと考えています。それは、資金調達の目的や資金使途が異なるためです。

株式による調達は、たしかに持分が希薄化するというデメリットがあります。しかし、VCのネットワークを活用することで、ビジネスをよりスケールすることが可能です。また、ハンズオンで支援してもらうことで、確実性を高めることができます。

借入による調達は、RBFよりも大きな金額を調達できるでしょう。また、銀行が顧客を紹介してくれることも想定できます。

そのような背景から、スタートアップはRBF / 株式 / 借入をハイブリッドで活用していくことが想定されます。

日本初のRBFファンド設立

RBF(レベニュー・ベースド・ファイナンシング)プラットフォーム「Yoii Fuel(ヨイフューエル)」を運営する株式会社Yoiiは、2024年12月、三菱UFJ信託銀行などから出資を受けて、日本初となるRBF(レベニュー・ベースド・ファイナンシング)に特化したファンド「Yoii RBFファンド1号投資事業有限責任組合」を設立しました。

このRBFファンドの設立により、イノベーションの担い手であるスタートアップや中小企業の資金調達を支援していきます。これからRBF(レベニュー・ベースド・ファイナンシング)の存在は益々高まると考えられています。

まとめ

- RBFは希薄化を防ぎながら迅速な資金調達ができる

- 急成長しているスタートアップには、「定額型」のRBFが最適

- 起業家はRBFを株式や借入と組み合わせながら資金調達していく

参考文献:Revenue-Based Financing、The Complete Guide to Revenue Based Finance、What is Revenue-Based Financing? Here is Everything You Need to Know

デットでもエクイティでもない新たな資金調達手段でSaaS企業を支援

Yoiiでは、このRBFの考えを基にしたSaaSやD2Cなどのスタートアップ企業に成長を加速するための独自のアルゴリズムを用いた未来査定型資金調達プラットフォーム「Yoii Fuel」を運営しています。

「Yoii Fuel」を用いると、申請に保証や担保は不要・株式の希薄化を防ぐだけでなく、会計・決済システムと連携すれば、より簡単にかつスピーディー(最短6営業日)に調達可能です。

Yoii Newsletterへ登録いただくと、Yoii Blogの最新記事やイベント案内などをお届けします。

その他の記事

RBFやスタートアップの資金調達に関するトレンドを発信しています。

Yoii Newsletter

RBFやファイナンスに関するトレンドや解説をお伝えしています。ぜひ、ご登録ください。